Libérez votre potentiel entrepreneurial

Ambition Sans Limite est le média francophone dédié aux entrepreneurs, dirigeants et porteurs de projets. Découvrez chaque jour des analyses approfondies, des guides pratiques et des ressources inspirantes pour développer votre activité et atteindre vos objectifs professionnels.

Explorez nos thématiques

Des contenus experts pour chaque dimension de votre réussite

Actu

L'actualité business et économie

Business

Stratégies et développement d'entreprise

Formation

Formation professionnelle et continue

Juridique

Droit des affaires et réglementation

Management

Leadership et gestion d'équipe

Marketing

Marketing digital et communication

Services

Services aux entreprises

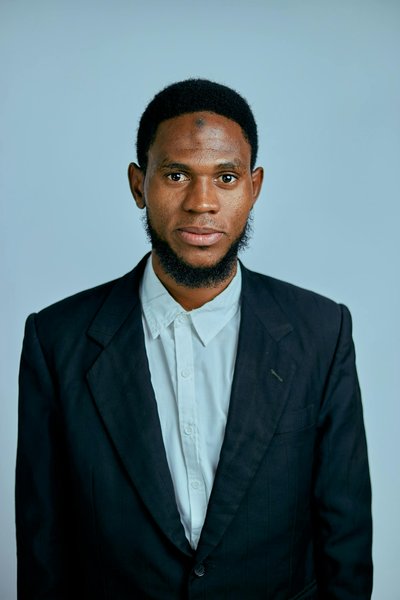

Ils nous lisent régulièrement

Découvrez les retours de notre communauté de lecteurs

Les articles sur la stratégie marketing m'ont vraiment aidé à structurer ma communication digitale. Les analyses sont claires, documentées et directement applicables. Une ressource précieuse que je consulte chaque semaine.

La section juridique est une mine d'or pour éviter les pièges administratifs. Les guides sont rédigés dans un langage accessible et couvrent tous les aspects essentiels pour un entrepreneur. Je recommande vivement.

J'apprécie la diversité des thématiques abordées et la qualité des contenus. Que ce soit pour le management ou la formation, je trouve toujours des insights pertinents qui nourrissent ma réflexion professionnelle.

Derniers articles

Nos publications récentes

Actualité de l'entreprise : stratégies clés pour réussir

Actualité marketing : astuces et tendances incontournables

Bouées maritimes : une solution efficace pour balisage et amarrage

Déconnexion difficile : entrepreneurs en vacances et travail

Formation chauffeur de taxi : compétences et qualifications

Les enjeux de la transition énergétique pour les installations électriques industrielles

Maîtriser le changement grâce aux 8 étapes de kotter

Mobilier urbain : aménagez vos espaces publics avec style

Prix clara et la littérature jeunesse : ce qu'il faut savoir ?

Quelles applications d'intelligence artificielle les coaches sportifs peuvent-ils utiliser pour des entraînements personnalisés?

Quelles stratégies de sourcing éthique les marques de vêtements peuvent-elles adopter pour attirer une clientèle soucieuse de l'environnement?

Quelles technologies de réalité virtuelle peuvent être utilisées par les musées pour enrichir l'expérience des visiteurs à distance?

Agence de recrutement en suisse : trouvez votre job idéal

Agence événementielle toulouse : créez des souvenirs inoubliables

Agencement magasin angers : optimisez votre espace commercial

Bilan de compétences pour définir un projet professionnel : pourquoi et comment ?

Comment planifier une expansion commerciale réussie dans un nouveau pays pour une entreprise de mode durable ?

Comprendre le forfait social : guide essentiel pour les entreprises

Comprendre le rôle d'un administrateur de société en suisse

Comprendre l'économie sociale et solidaire en france

Conseils et des guides pour mieux gérer un business ou un projet efficacement

Conseils stratégiques pour entreprises : boostez votre croissance

Découvrez les avantages du coworking pour les professionnels

Entreprise d'assainissement ille et vilaine : services et solutions efficaces

Entreprise et rh : optimisez votre communication et vos ressources

Équipement collectivité : améliorer le confort des résidents

Équipement collectivité : améliorer le confort des résidents

Examens et formations : techniques de révision et astuces pour maximiser vos résultats

Exemple étude de marché paysagiste : analysez vos besoins essentiels

Expert comptable paris : des services sur mesure pour vous

Questions fréquentes

Quel type de contenu propose Ambition Sans Limite ?

Ambition Sans Limite est un magazine en ligne qui publie des articles d'actualité économique, des guides pratiques, des analyses de tendances et des ressources sur sept thématiques principales : actualité, business, formation, juridique, management, marketing et services. Tous les contenus sont accessibles gratuitement sur le site.

À quelle fréquence de nouveaux articles sont-ils publiés ?

Nous publions de nouveaux contenus plusieurs fois par semaine pour vous tenir informé des dernières actualités et tendances du monde entrepreneurial. Chaque thématique est régulièrement enrichie avec des analyses approfondies et des guides pratiques adaptés aux besoins des entrepreneurs et dirigeants.

Les contenus sont-ils accessibles sans inscription ?

Oui, l'ensemble de nos articles et analyses sont librement accessibles sur le site. L'inscription à la newsletter est optionnelle et permet simplement de recevoir une sélection hebdomadaire de contenus ainsi que des ressources exclusives directement par email.

Comment les thématiques sont-elles organisées ?

Le site est structuré autour de sept catégories principales qui couvrent l'ensemble des besoins informationnels des entrepreneurs : l'actualité économique, le business et stratégie, la formation et développement des compétences, les aspects juridiques, le management d'équipe, le marketing et communication, ainsi que les services aux entreprises. Chaque section regroupe des articles spécialisés facilement accessibles via le menu de navigation.